Aufteilung der Steuereinnahmen

Infografik Nr. 181114

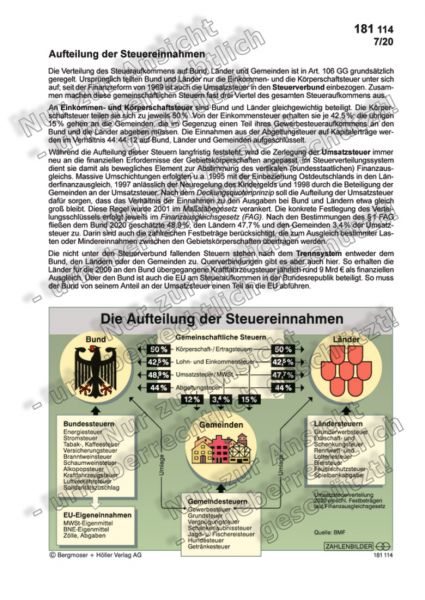

Die Verteilung des Steueraufkommens auf Bund, Länder und Gemeinden ist in Art. 106 GG grundsätzlich geregelt. Ursprünglich teilten Bund und Länder nur die Einkommen- und die Körperschaftsteuer unter sich auf; seit der Finanzreform von 1969 ist auch die Umsatzsteuer in den Steuerverbund einbezogen. Zusammen machen diese gemeinschaftlichen Steuern fast drei Viertel des gesamten Steueraufkommens aus.

An Einkommen- und Körperschaftsteuer sind Bund und Länder gleichgewichtig beteiligt. Die Körperschaftsteuer teilen sie sich zu jeweils 50 %. Von der Einkommensteuer erhalten sie je 42,5 %; die übrigen 15 % gehen an die Gemeinden, die im Gegenzug einen Teil ihres Gewerbesteueraufkommens an den Bund und die Länder abgeben müssen. Die Einnahmen aus der Abgeltungsteuer auf Kapitalerträge werden im Verhältnis 44:44:12 auf Bund, Länder und Gemeinden aufgeschlüsselt.

Während die Aufteilung dieser Steuern langfristig feststeht, wird die Zerlegung der Umsatzsteuer immer neu an die finanziellen Erfordernisse der Gebietskörperschaften angepasst. Im Steuerverteilungssystem dient sie damit als bewegliches Element zur Abstimmung des vertikalen (bundesstaatlichen) Finanzausgleichs. Massive Umschichtungen erfolgten u.a. 1995 mit der Einbeziehung Ostdeutschlands in den Länderfinanzausgleich, 1997 anlässlich der Neuregelung des Kindergelds und 1998 durch die Beteiligung der Gemeinden an der Umsatzsteuer. Nach dem Deckungsquotenprinzip soll die Aufteilung der Umsatzsteuer dafür sorgen, dass das Verhältnis der Einnahmen zu den Ausgaben bei Bund und Ländern etwa gleich groß bleibt. Diese Regel wurde 2001 im Maßstäbegesetz verankert. Die konkrete Festlegung des Verteilungsschlüssels erfolgt jeweils im Finanzausgleichsgesetz (FAG). Nach den Bestimmungen des § 1 FAG fließen dem Bund 2020 geschätzte 48,9 %, den Ländern 47,7 % und den Gemeinden 3,4 % der Umsatzsteuer zu. Darin sind auch die zahlreichen Festbeträge berücksichtigt, die zum Ausgleich bestimmter Lasten oder Mindereinnahmen zwischen den Gebietskörperschaften übertragen werden.

Die nicht unter den Steuerverbund fallenden Steuern stehen nach dem Trennsystem entweder dem Bund, den Ländern oder den Gemeinden zu. Querverbindungen gibt es aber auch hier. So erhalten die Länder für die 2009 an den Bund übergegangene Kraftfahrzeugsteuer jährlich rund 9 Mrd € als finanziellen Ausgleich. Über den Bund ist auch die EU am Steueraufkommen in der Bundesrepublik beteiligt. So muss der Bund von seinem Anteil an der Umsatzsteuer einen Teil an die EU abführen.

| Ausgabe: | 07/2020 |

| Produktformat: | Komplette Online-Ausgabe als PDF-Datei. |

| Reihe: | 53 |

| Reihentitel: | Zahlenbilder |